https://www.zerohedge.com/markets/one-bank-finally-admits-feds-not-qe-indeed-qe-and-could-lead-financial-collapse

One Bank Finally Admits The Fed's "NOT QE" Is Indeed QE... And Could Lead To Financial Collapse

zu deutsch..

Eine Bank gibt schließlich zu, dass das "NOT QE" der Fed tatsächlich QE ist.....

Und das könnte zu einem finanziellen Zusammenbruch führen.

Nach einem Monat konstanter verbaler Gymnastik (und Durchfall von Finanzkritikern, die nicht kreativ oder originell denken können und lediglich ihren Echoraum in der Hoffnung auf Gleichgesinnte/Retweets nachahmen) durch die Fed, dass der jüngste Start von 60 Milliarden Dollar in T-Bill-Käufen alles andere als QE ist (was auch immer Sie tun, nennen Sie es nicht "QE 4", nennen Sie es einfach "NOT QE" bitte), hatte eine Bank endlich den Mut zu sagen, was so offensichtlich für jeden war, der nicht durch einfache Logik herausgefordert wird: das "NOT QE" der Fed ist wirklich "QE."

In einer Warnung, dass das jüngste Kaufprogramm der Fed - ob man es QE oder NICHT QE nennt - große, potenziell katastrophale Kosten verursachen wird, schreibt Ralph Axel von der Bank of America, dass die Fed nach dem neuen T-Bill-Kaufprogramm der Fed zur Erhöhung der Reserven im Bankensystem versucht hat, die Märkte wiederholt darüber zu informieren, dass dies keine neue Runde der quantitativen Lockerung ist, und doch, wie der BofA-Strategeist feststellt, "in wichtiger Hinsicht ähnlich ist".

Aber ist es QE? Nun, auf seiner FOMC-Pressekonferenz im Oktober sagte Fed-Vorsitzender Powell: "Unsere T-Rechnungskäufe sollten nicht mit dem umfangreichen Asset Purchase Programm verwechselt werden, das wir nach der Finanzkrise eingeführt haben. Im Gegensatz dazu sollte der Kauf von Tbills die Nachfrage und das Angebot an längerfristigen Wertpapieren oder Finanzkonditionen nicht wesentlich breiter beeinflussen." Chair Powell gibt eine prägnante Definition von QE als mit zwei Grundelementen: (1) Unterstützung längerfristiger Wertpapierkurse und (2) Lockerung der finanziellen Bedingungen.

Hier ist das Problem: Wie wir von Anfang an gesagt haben und wie die Bank of America jetzt schreibt, "liefert das T-Bill-Kaufprogramm der Fed an beiden Fronten und ist daher ähnlich wie QE", mit einer Ausnahme - dem Element der Vorwärtsführung.

Das Ergebnis dieses Versuchs, den Markt in die Irre zu führen, was er laut Bank of America tut, ist das:

Die Fed "entspannt" sich weiter, obwohl die Zinssenkungen nun auf Eis gelegt sind, was das Wachstum, höhere Zinsen und höhere Aktien unterstützt, und

Die Fed lockert die finanziellen Bedingungen, indem sie die Verfügbarkeit von Leverage erhöht und die Kosten senkt, was die Vermögenspreise weitgehend unterstützt, die potenziell auf Kosten der Erhöhung des systemischen finanziellen Risikos gehen.

Das "NOT QE" der Fed in den Kontext stellen: Bisher hat die Fed 66 Mrd. Dollar an Tbills gekauft und kann bis Juni 2020 60 Mrd. Dollar pro Monat kaufen, was zu einer Erhöhung der Treasury-Bestände der Fed um etwa 500 Mrd. Dollar führen könnte.

Während wir in der Vergangenheit wiederholt geschrieben haben, warum wir glauben, dass das neueste Asset Purchase Programm der Fed tatsächlich QE ist, präsentieren wir im Folgenden das Argument der BofA, warum wir Recht haben.

Wie Axel schreibt, gibt es zwei grundlegende Mechanismen, wie der Kauf von T-Bills längerfristige Wertpapierkurse unterstützt: den Anstieg der Barbestände und Einlagenverbindlichkeiten in den Bankbilanzen und die Reduzierung des Refinanzierungsrisikos für fremdfinanzierte Käufer von Treasuries, MBS und anderen finanzierten Wertpapieren.

Für diejenigen, die vergessen haben, wie der Weg der "Vermögensreflation" funktioniert, sei daran erinnert, dass die Fed entweder T-Noten von Investoren wie Geldmarktfonds oder von Primärhändlern kauft, die keine T-Noten besitzen, diese aber auf einer Auktion kaufen können, um sie an die Fed zu verkaufen. Der Kauf von Investoren wandelt ihre T-Rechnungsbestände in neue Fed-Bargeldbestände um, die wiederum zu Einlagen im Bankensystem führen. Wenn stattdessen ein Primärhändler einen Tbill bei einer Auktion kauft und an die Fed verkauft, führt die Transaktion dazu, dass neues Fed-Bargeld auf das Kassenkonto des Treasury eingezahlt wird, während die Händlerbilanz unverändert ist und auch der Saldo des Bankensystems unverändert bleibt. Aber sobald das Finanzministerium das neue Fed-Bargeld für eine Sozialversicherungszahlung oder eine Krankenversicherungsrechnung usw. ausgibt, gelangt das Geld in das Bankensystem und erhöht die Gesamtbilanz der Banken.

So oder so, die Bankbilanzen wachsen und die Banken müssen (1) mehr HQLA (hochwertige liquide Mittel) gegen diese Einlagen halten und (2) einen Teil ihres neuen Bargeldes in längerfristige Wertpapiere wie hypothekarisch gesicherte Wertpapiere (oder sogar Aktien) investieren? Obwohl die Banken flexibel bei der Verwendung des neuen Bargeldes sein können, ist es wahrscheinlich, dass ein Teil davon in Anleihen investiert wird, die denen ähneln, die die Banken bereits halten (derzeit 1,8 TN in MBS-Wertpapieren und 770 Mrd. $ in Treasuries, so die Fed H.8-Daten). Und sobald Anleihen angeboten werden, haben andere Investoren keine andere Wahl, als noch riskantere Wertpapiere wie Aktien zu erwerben.

In der Zwischenzeit, während die Fed nicht direkt an fremdfinanzierte Investoren leiht, wird ein Teil des erhöhten Bargeldbestandes bei Banken wahrscheinlich in die Repo-Märkte gehen, um Tageskredite an potenzielle Käufer von langfristigen Wertpapieren in Treasuries und Hypotheken zu finanzieren. Auf diese Weise, so erklärt die BofA, soll die Erhöhung der Reserven die Repo-Märkte beruhigen. Die Höhe der Bankkredite im Repo ist seit Ende 2017 um rund 50% gestiegen.

In der Zwischenzeit, während die Fed nicht direkt an fremdfinanzierte Investoren leiht, wird ein Teil des erhöhten Bargeldbestandes bei Banken wahrscheinlich in die Repo-Märkte gehen, um Tageskredite an potenzielle Käufer von langfristigen Wertpapieren in Treasuries und Hypotheken zu finanzieren. Auf diese Weise, so erklärt die BofA, soll die Erhöhung der Reserven die Repo-Märkte beruhigen. Die Höhe der Bankkredite im Repo ist seit Ende 2017 um rund 50% gestiegen.

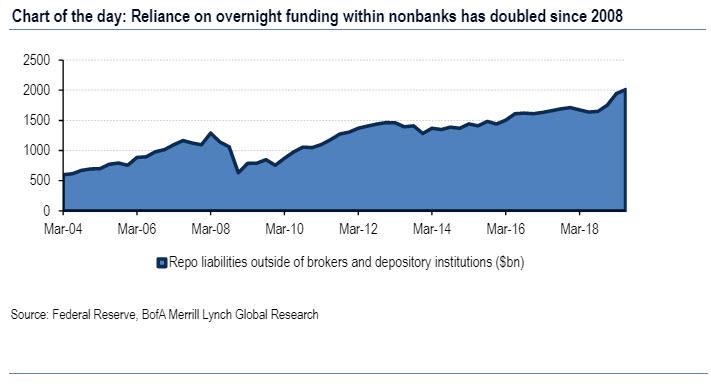

Die Konzentration auf den immer wichtigeren Repo-Kanal, der ein Bestandteil der finanziellen Rahmenbedingungen ist, wird immer wichtiger, da die Abhängigkeit von Overnight-Finanzierungen und Leverage weiter zunimmt. Denn während Banken und Wertpapierhändler durch Dodd-Frank die Abhängigkeit von Overnight-Finanzierungen stark reduziert haben, hat der Rest des Marktes die Abhängigkeit von Overnight-Finanzierungen seit der Krise 2008 etwa verdoppelt, wie die BofA in ihrem "Chart of the Day" zeigt.

Und während man argumentieren kann, dass die richtige Metrik Repo-Finanzierung als Prozentsatz von Treasuries und MBS ausstehend ist, ist das größere Bild, dass, wenn die Repo-Märkte heute nicht mehr funktionieren würden, die Menge der Treasury- und MBS-Wertpapiere, die außerhalb von Bankenhändlern gehalten werden, die eine Liquidation benötigen (mangels Finanzierung), etwa doppelt so groß wäre wie 2008, und wie die BofA warnt, "mit der heute überraschend niedrigen Liquidität in den "liquiden Märkten" die Auswirkungen enorm sein könnten".

In diesem Zusammenhang betrachtet die BofA das Kaufprogramm der Fed als integralen Bestandteil der Förderung einfacher finanzieller Bedingungen und der Unterstützung von Vermögenspreisen, was, wie der Vorsitzende Powell selbst zugab, das zweite Schlüsselkriterium für QE ist.

An dieser Stelle lohnt es sich, eine kritische, wenn auch tangentiale Frage zu stellen: Warum ist die Fed so besorgt darüber, QE nicht zu signalisieren, und warum sind so viele Fed-Fanboys verzweifelt, um das, was Powell Tag für Tag sagt, zu paramulieren?

Einfach gesagt, gibt es mehrere Gründe, warum die Fed große Anstrengungen unternimmt, um die Welt wissen zu lassen, dass ihre Wertpapierkäufe keine QE sind und keine Veränderung des geldpolitischen Kurses widerspiegeln. Der erste ist das offensichtliche Problem der signalisierenden Besorgnis über die wirtschaftlichen Aussichten, das seiner vorsichtig optimistischen und oft optimistischen Einschätzung zuwiderlaufen würde. Schließlich, warum QE, wenn die Wirtschaft "nie stärker gewesen ist", und die Fed hat die Zinsen erst im Dezember angehoben. Hierin enthalten sind die Bedenken, dass die Munition an der Nulluntergrenze der Tarifpolitik ausläuft. Mit negativen Raten, die sich zunehmend vom Tisch abheben - bis der Schub kommt und die Fed gezwungen ist, unter Null zu sinken - soll QE als Trockenpulver für einen regnerischen Tag reserviert werden, an dem herkömmliche Werkzeuge erschöpft sind (auch wenn QE tatsächlich gerade jetzt stattfindet).

Eine weniger offensichtliche Sorge für die Fed ist die Verbindung der Geldpolitik mit der Banknachfrage nach Fed-Verbindlichkeiten, die, wie die BofA zugibt, "nicht zu ihrem Doppelmandat passt": Im vergangenen Januar traf die Fed eine "folgenschwere Entscheidung", ein "reichlich vorhandenes Reservensystem", auch bekannt als Parkettsystem, zu betreiben, bei dem die Zentralbank beschloss, nicht zu ihren Vorkrisentagen zurückzukehren. Daher betrachtet die Zentralbank nun die angemessene Höhe der Überschussreserven (eine Bilanzverbindlichkeit der Fed) nicht mehr im Hinblick auf ihr Doppelmandat für Inflation und Beschäftigung, sondern im Hinblick darauf, wie die Banken es vorziehen, die regulatorischen Liquiditätsanforderungen zu erfüllen, und wie sich diese Präferenz auf Repo und andere Märkte auswirkt.

Kurz gesagt, das Doppelmandat der Fed wurde durch ein einziges Mandat zur Förderung der Finanzstabilität (oder wie einige vielleicht sagen, zur Erhöhung des Aktienkurses von JPMorgan) ähnlich dem der EZB ersetzt.

Hier fügt die BofA ominös hinzu: "Indem sie sich entschließt, die Nachfrage der Banken nach Reserven dynamisch zu bewerten und das Risiko von Luftlöchern in Repo-Märkten zu verringern, glauben wir, dass die Fed in Neuland der Geldpolitik eingetreten ist, das über ihr Doppelmandat hinausgehen kann". Und die Pointe: "Indem die Fed eine Bilanzpolitik betreibt, die sicherstellt, dass die Overnight-Finanzierungsmärkte flächendeckend bleiben, umgeht sie wohl die wichtigste Bremse bei der Überdeckung: den Preis."

Wenn also NICHT QE tatsächlich QE ist, und wenn die Fed wieder im Preismanipulationsgeschäft ist, was dann?

Laut Axel von der BofA ist der beunruhigendste Teil des aktuellen Asset-Kaufprogramms der Fed die Erkenntnis, dass ein anhaltender Bank-Fußabdruck an den Repo-Märkten erforderlich ist, um die Kontrolle über die Leitzinsen im neuen Floor-System zu behalten, oder wie wir es weniger höflich formulieren, die Banken sind nun in der Lage, das Finanzsystem zu entführen, indem sie darauf hinweisen, dass sie ein Overnight-Finanzierungsproblem haben (wie JPMorgan es sehr deutlich tat) und die Fed zwingen, ihr (wirklich JPMorgan's) Bieten durchzuführen.

Während es wahrscheinlich ist, dass über das Jahresende hinaus die zusätzlichen Dutzende von Milliarden Reserven die erforderliche beruhigende Wirkung haben werden, ist weniger klar, dass die Fed sicherstellen kann, dass der Fußabdruck der Repo-Kredite der Banken gegenüber Einbrüchen im Kreditzyklus der Banken widerstandsfähig ist.

Und genau hier setzt die Warnung der BofA an, denn während Repo vollständig besichert ist und somit ein vernachlässigbares Kontrahentenausfallrisiko enthält, kann es "eine Situation geben, in der Banken schnell Fremdkapital abbauen wollen, z.B. während eines Geldgeschäfts oder einer Liquidation in einem Markt, die durch eine plötzliche Neubewertung des Wertes wie 2008 verursacht wird".

Verstanden? In Zukunft bezeichnen Sie jeden Markteinbruch bitte als "plötzliche Neubewertung des Wertes", was in einer Welt, in der "Wert" das ist, was die Fed für möglich hält.... Nun, die Fed oder ein Haufen selbstsüchtiger Risikokapitalgeber, die den "Wert" von WeWork auf 47 Milliarden Dollar getrieben haben, nur wenige Wochen bevor bekannt wurde, dass das Unternehmen effektiv zahlungsunfähig ist, wird die Bowle mit endlos viel freiem Geld weggenommen.

Zurück zum Repo, in einem so krachenden, verzeihenden, "plötzlichen Wertüberprüfung"-Umfeld, erscheint es unwahrscheinlich, dass die Banken erwarten, dass sie ihr Niveau der Repo-Kredite halten. Und wenn die Repo-Linien weit genug und lange genug in Anspruch genommen würden, könnte dies zu einem Abbau der Verschuldung bei ansonsten gesunden Instituten führen, genau das, was während der Finanzkrise geschah, als die Verriegelung der verschiedenen Overnight-Finanzierungslinien von Lehman sofort über das Finanzsystem kaskadierte, was zu einer nächtlichen Lähmung des US-Schattenbanksystems führte und zum Beinahe-Konkurs der größten US-Bank führte.

Daher erhöht dieses neue geldpolitische System für die Bank of America das systemische finanzielle Risiko, indem es die Repo-Märkte anfälliger für Bankzyklen macht. Dies, wie die Bank ominös warnt, "erhöht die Vernetzung, die von den Regulierungsbehörden weithin als gefährlich eingestuft wird, wenn sie Vermögensblasen und Unternehmensausfälle gefährden".

Betrachten Sie dies als die berüchtigte Verdammnisschleife Europas, nur in den USA, und anstelle von Staatsschulden nutzt sie Repo als Risikovermittler, um das System funktionsfähig zu halten.

Kurz gesagt, die Fed verfolgt nicht nur QE, ohne es QE zu nennen, sondern erhöht damit implizit die Chancen - mehr noch, als wenn sie es einfach mit einem anderen QE und wiederaufgebauten Reserven getan hätte, um 4,5 Billionen Dollar oder mehr durch den Kauf von Coupon-Anleihen zu erreichen - eines weiteren Marktcrashs.

Es ist jedoch die Schlussfolgerung der BofA, die wir für sehr beunruhigend befunden haben: Wie Axel schreibt, in seinen Abschiedsworten:

"Einige haben argumentiert, darunter der ehemalige NY Fed-Präsident William Dudley, dass die letzte Finanzkrise zum Teil durch die Zurückhaltung der Fed bei der Straffung der finanziellen Bedingungen angeheizt wurde, da die Wohnungsmärkte erste Anzeichen von Schaum zeigten. Es scheint, dass das reichlich vorhandene Reservenregime der Fed eine neue Reihe von Risiken mit sich bringen könnte, indem es eine stärkere Vernetzung und eine zu einfache Politik (Ausweitung der Bilanz während einer wirtschaftlichen Expansion) unterstützt, um die Finanzierungsbedingungen aufrechtzuerhalten, die die Fähigkeit des Marktes, das Angebot und die Nachfrage nach Fremdkapital bei steigenden Vermögenspreisen genau zu bewerten, beeinträchtigen könnten."

Im Nachhinein verstehen wir, warum die Fed Angst hat, die neueste QE mit ihrem wahren Namen zu bezeichnen: ein Fehler, und es wird nicht nur die letzte QE sein, die die Fed jemals tun wird, sondern sie könnte auch endlich beenden, was die Finanzkrise von 2008 nicht erreicht hat, nur diesmal wird die Fed machtlos sein, alles andere zu tun, als sitzen und zusehen.

Ende